- 受取配当金の正しい会計処理と仕訳方法がわからない

- 源泉徴収税の会計処理で迷ってしまう

- 益金不算入制度の適用方法を知りたい

- 税務調査で指摘されない正確な会計処理をしたい

企業が株式投資から受け取る配当金の会計処理は、初心者の方にとって複雑に感じるかもしれません。しかし、受取配当金の仕訳と会計処理の基本的な仕組みを理解すれば決して難しくありません。

私は実務で多くの企業の受取配当金の会計処理を手がけてきましたが、源泉徴収税の扱いや益金不算入制度の適用で誤りが生じやすいのが実情です。この記事では、受取配当金の会計処理と仕訳について、実務で使える正確な処理方法を段階的に解説します。

受取配当金とは?会計処理の基本概念を30秒で理解

ぜいむたん

ぜいむたん

受取配当金(うけとりはいとうきん)とは、企業が保有する他社の株式や出資に対して支払われる剰余金の配当や利益の分配金を受け取ることで得られる収益を指します。

具体的には、株主や出資者として他の法人から受け取る「剰余金の配当」や「利益の配当」といった金銭がこれに該当します。

会計処理上の扱いと表示方法

受取配当金は通常、企業の営業外収益(金融収益)として会計処理されます。

多くの企業では損益計算書上、「受取配当金」という勘定科目で表示され、利息収入などと並ぶ収益項目となります。

受取配当金に該当するもの

- 剰余金の配当・利益の配当:株式会社が株主に対して支払う中間配当や期末配当など

- 剰余金の分配:出資に対する剰余金の分配金(持分会社などの出資に伴う利益分配)

- 投資信託・投資法人の収益分配金:公社債投資信託以外の証券投資信託や上場投資信託(ETF)からの分配金

受取配当金に該当しないもの

- 資本剰余金の額の減少に伴う分配(いわゆる元本払戻し)

- 投資信託の特別分配(金返還分配)

- 匿名組合出資やLLP等からの分配

- 利息・分配以外の収入(預貯金利息や貸付金利息、不動産収入など)

受取配当金の基本的な会計処理・仕訳方法【実例で完全マスター】

📊 受取配当金の仕訳処理フロー

内容を確認しよう

• 配当金総額(税引前)

• 源泉徴収税額

• 手取金額

決算時に精算

• 配当金総額:50,000円

• 源泉徴収税:10,157円

• 振込金額:39,843円

20.315%

(所得税15.315% + 住民税5%)

非上場株式の場合:

20.42%

(所得税のみ)

企業が配当金を受け取った際の会計処理は、「実際に受け取った現金(または預金)」と「差し引かれた源泉徴収税額」、そして「配当金収益の計上」という三つの要素を正しく仕訳することがポイントです。

上場株式の配当金を受け取った場合の会計処理と仕訳

上場企業の株式を保有していて配当金を受領した場合、通常その支払時に税金が源泉徴収されています。

受領額が源泉税差引後の振込額となる点に注意し、以下のように会計処理・仕訳します。

| 借方 | 貸方 |

|---|---|

| 現金預金 15,937円(※実際に受け取った手取金額) | 受取配当金 20,000円(※配当金の総額) |

| 法人税等 4,063円(※源泉徴収された税金額) |

配当金50,000円(源泉徴収10,157円)の具体的な会計処理例

自社が保有する上場株式から配当金5万円の支払い通知を受けました。

ただし実際に受け取った金額は39,843円で、10,157円が源泉徴収されています。

この場合の会計処理・仕訳を見てみましょう。

この仕訳によって、受取配当金という収益勘定に配当の総額50,000円が計上されるとともに、実際入金された手取額と源泉税相当額に振り分けられます。

勘定科目と会計処理のポイント

- 受取配当金:企業が受け取った配当の総額を計上する収益科目です

- 現金預金:実際に振り込まれた金額(配当金から税金が源泉徴収された後の手取額)を計上

- 法人税等:源泉徴収された所得税・住民税を計上する科目

源泉税率と計算方法

- 上場株式の配当金には、20.315%(所得税15.315%+地方税5%)の源泉徴収税が課されます

- 非上場株式の配当金には、20.42%の所得税が課されます。

- 源泉税額の計算式:源泉税額 = 配当金総額 × 20.315%(1円未満切捨て)

- 東日本大震災の復興特別所得税(所得税額の2.1%相当)が含まれ、令和19年(2037年)まで適用予定

源泉徴収税額の会計処理と精算方法

配当金受領時に源泉徴収された税金は、前述の通り「法人税等」として会計処理します。

この処理により、源泉徴収税額(前払税金)を法人税支払いと相殺できるよう管理します。

源泉税の精算タイミングと会計処理

決算を迎えて法人税等を計算する際、源泉徴収されて計上した法人税等は、最終的な納付税額から控除されます。

| 決算で算出された法人税等の納付額 | 100万円 |

| 法人税等(利子の源泉徴収や中間納付を含む) | 20万円 |

| 追加で納付する金額 | 80万円 |

上記は、わかりやすいよう簡略化してます。

もし法人税等の方が大きければ、確定申告により還付を受けることも可能です。

いずれにせよ、源泉徴収税額はあくまで自社の法人税の一部を先払いしたものとして扱われ、損金(費用)とはしないのが普通です。

受取配当金の税務処理|益金不算入制度を完全解説

受取配当金に係る法人税の取扱いで押さえておくべき最重要ポイントが、「受取配当等の益金不算入制度」です。

これは端的に言えば「受け取った配当金のうち一定割合を課税所得に含めない(非課税にする)」制度で、法人間の二重課税を防止するために設けられています。

株式保有割合による益金不算入割合

どの程度非課税になるか(益金に算入しないか)は配当を受ける株式の区分によって異なります。

受取配当の対象となる株式等を次のように区分し、それぞれ非課税(益金不算入)にできる割合が規定されています。

| 株式等の区分 | 典型的な保有割合要件 | 益金不算入(非課税)割合 |

|---|---|---|

| 完全子法人株式等 | 100%子会社(完全支配関係あり) | 100%(全額非課税) |

| 関連法人株式等 | 他法人の株式を1/3超保有 | 100%(基本全額非課税) |

| 上記以外の株式等 | 5%超~1/3以下の株式保有 | 50%(半額非課税) |

| 非支配目的株式等 | 5%以下の少額投資株式 | 20%(一部のみ非課税) |

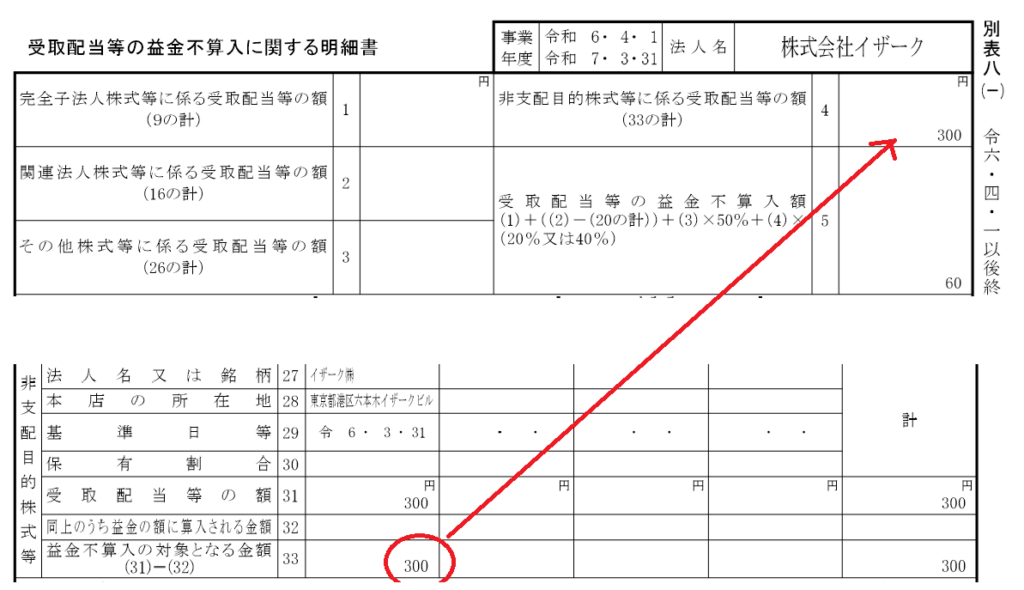

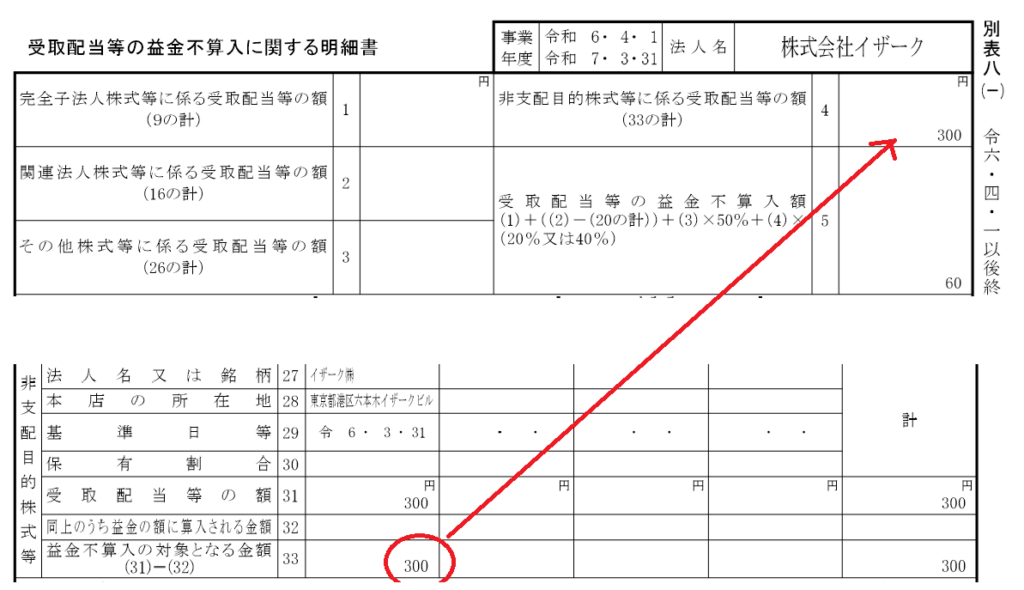

別表八(一)の記載方法

- 配当を支払った会社名および配当の種類

- 配当の基準日

- 配当金額(税引前の総額)

- 株式保有割合区分の判定

- 益金不算入額の計算

益金不算入に該当する配当があるのに別表八を提出し忘れるミスがないよう注意します。提出がなければ適用なしと見做され課税されます。特に少額配当でも5%超保有なら非課税枠は大きいので見逃さないようにします。

特殊ケースの対応と実務上の注意点

外国法人からの配当の会計処理

海外の子会社や外国企業の株式から配当金を受領するケースでは、まず会計処理としては国内株式と同様に受取配当金として計上し、現地で源泉徴収された税金があれば仮払金計上します。

税務上は、日本の法人税において外国税額控除(または損金算入)の手続きを取る必要があります。また、持株25%以上・6ヶ月以上保有の海外子会社配当であれば、その95%相当額を益金不算入(非課税)とする外国子会社配当益金不算入制度が適用できます。

中間配当と期末配当の会計処理

多くの会社は年1回の期末配当のほか、中間期にも配当(中間配当)を行います。

受け取る側の会計処理としては、中間配当だろうと期末配当だろうと配当金が実際に確定し受領できることになった時点で受取配当金を計上します。

税務調査で指摘されやすいポイント

- 益金不算入の適用誤り:配当金の持株割合判定や別表の記載漏れ

- 配当金の計上漏れ:投資信託や外国株式の分配金を収益計上漏れ

- 資本剰余金配当の処理:資本の払戻しを配当収益に計上してしまうケース

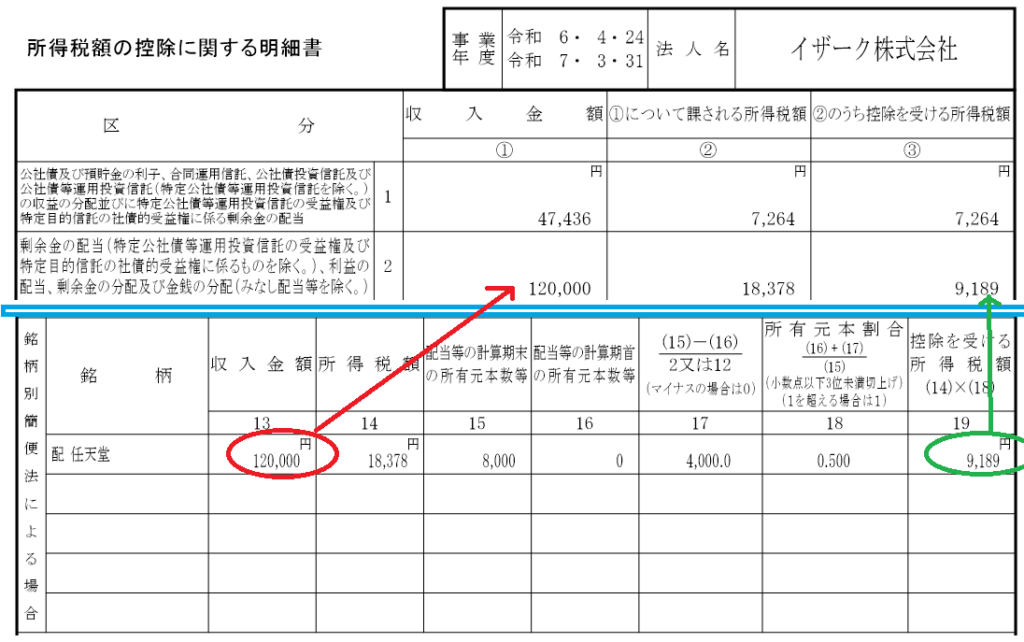

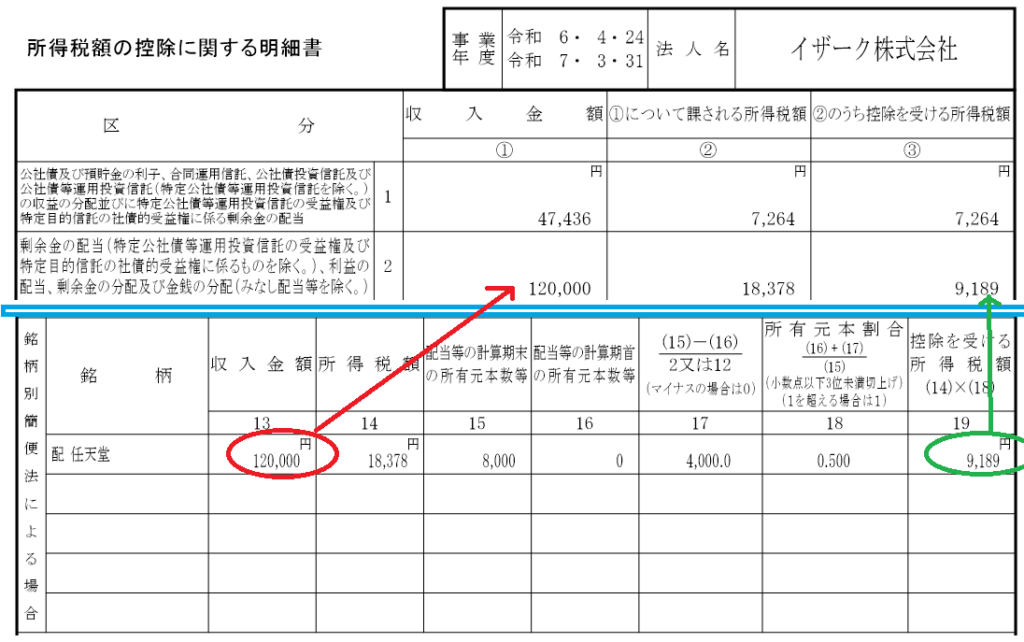

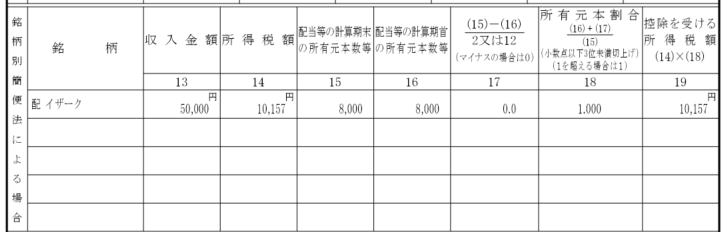

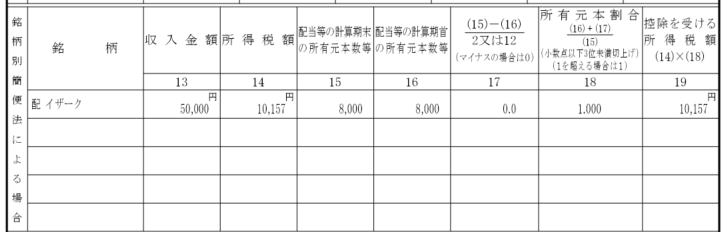

所得税額控除:別表6(一)の具体的記載手順

別表6(一)「所得税額の控除に関する明細書」は、配当金等から源泉徴収された所得税を法人税額から控除するための重要な書類です。ここでは具体的な記載手順を詳しく解説します。

記載順序と基本構造

別表6(一)は下から上に向かって記載するのが基本です。まず中段の明細部分を記載し、その合計を上段に転記します。

中段明細部分の記載方法

配当金を受け取った場合は、「公社債の利子等、配当及び投資信託等の収益分配に係る控除を受ける所得税額の計算」欄に記載します。

| 記載欄 | 記載内容 | 記載例(50,000円配当) |

|---|---|---|

| ①区分 | 配当or投資信託等 | 配当 |

| ②銘柄 | 会社名を記載 | イザーク㈱ |

| ③収入金額 | 配当金の総額(税引前) | 50,000 |

| ④所得税額 | 源泉徴収された所得税額 | 10,157 |

| ⑤控除を受ける所得税額 | 実際に控除する金額 | 10,157 |

- 収入金額は必ず税引前の総額を記載

- 所得税額は配当金計算書から正確に転記

- 元本所有期間が配当計算期間と異なる場合は按分計算

- 複数の配当がある場合は各配当ごとに行を分けて記載

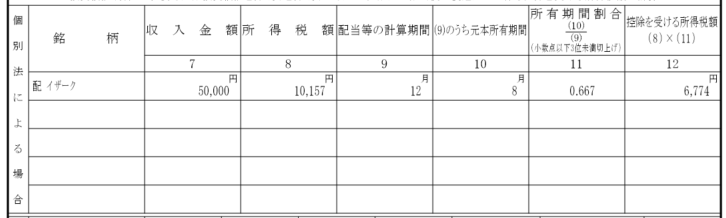

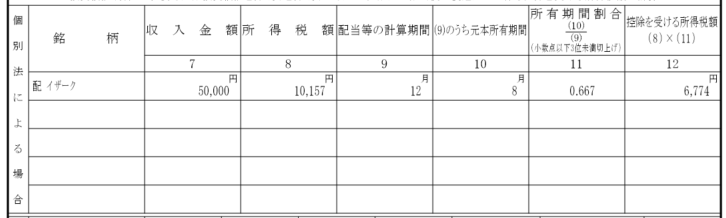

元本所有期間による按分計算

配当の計算期間中、株式を一部の期間しか保有していなかった場合は、保有期間に応じて源泉所得税額を按分する必要があります。

控除対象所得税額 = 源泉所得税額 × (保有期間の月数 ÷ 配当計算期間の月数)

具体例:

・配当計算期間:12ヶ月(4月〜翌年3月)

・株式保有期間:8ヶ月(8月〜翌年3月)

・源泉所得税額:10,157円

計算:10,157円 × 8ヶ月 ÷ 12ヶ月 (0.667※)= 6,774円

重要な確認事項:別表6(一)の「控除する所得税額」は、必ず別表1の「所得税額控除」欄に転記してください。この転記を忘れると、せっかく作成した別表6が活用されません。

別表6(一)の作成により、配当金に課された源泉所得税を法人税額から控除でき、二重課税状態を解消できます。

手続きは複雑に見えますが、配当金計算書の数値を正確に転記すれば確実に作成できます。

- 源泉徴収された税金は経費になりますか?

-

いいえ、源泉徴収された税金は経費(損金)にはなりません。「法人税等」として費用計上し、確定申告時に納付税額から控除(充当)します。誤って経費処理すると二重で税金を払うことになってしまいます。

- 投資信託の分配金も益金不算入の対象になりますか?

-

一般的な公募株式投資信託の収益分配金は、持株割合にかかわらず益金不算入の適用対象外となります。投資信託自体が法人税非課税で運用益を分配している場合が多く、二重課税の問題が生じにくいことが理由です。

- 5%以下の株式保有でも少しは非課税になるのですか?

-

はい、5%以下の少額投資株式(非支配目的株式等)の場合でも、受取配当の20%は益金不算入(非課税)となります。ただし残り80%は課税対象となるため、高持株比率の株式に比べて非課税効果は限定的です。

まとめ:受取配当金の会計処理・仕訳の実務ポイント

配当額・源泉税額・配当種別(利益配当か資本配当か)を必ず確認する

総額法で計上し、源泉税は仮払法人税等(前払)で処理する

5%以下・1/3超など区分を正確に判断し、適用する益金不算入割合を確定する

益金不算入額を正しく別表四で減算し、根拠明細を確実に添付する

配当から徴収された源泉所得税の二重課税を控除し、別表1に転記

配当通知書、株主名簿写し等の証憑類を整理し、税務調査に備える。

受取配当金の会計処理と仕訳は、基本的な仕訳から税務上の益金不算入制度まで、複数のポイントを正確に押さえることが重要です。

私の実務経験では、源泉税の処理ミスや益金不算入の適用漏れが特に多く見られます。

この記事で解説した手順に従って会計処理すれば、税務調査でも自信を持って対応できるはずです。

特に別表八(一)の作成と添付は忘れがちですが、非課税措置を受けるための必須手続きですので、必ず実施してください。

コメント