- 内装工事費用をどのように按分すれば正確に計算できるの?

- 工事費用の「共通経費」と「修繕費」と「少額減価償却資産」の違いは?

- 附随費用や消費税の処理方法が知りたい

- 按分計算の具体的な手順とExcelでの計算方法を教えてほしい

内装工事を行った際、その費用をどのように処理すれば良いのか悩む経営者や経理担当者は多いもの。特に複数の工事が混在する場合、「どこまでが資産計上で、どこからが経費になるのか」という点で迷いがちです。本記事では、実際の按分計算表をもとに、内装工事費用の適切な按分方法と会計・税務処理について、具体例を交えて解説します。国税庁のタックスアンサー「資本的支出と修繕費」も参考にしながら、正しい処理方法を学びましょう。

ぜいむたん

ぜいむたん

内装工事費用の分類方法と基本原則

内装工事費用は、大きく以下の3つに分類できます。国税庁の少額減価償却資産の取扱いにも注意が必要です。

工事費用の基本分類

| 分類 | 内容 | 税務処理 |

|---|---|---|

| 共通経費 | 撤去工事、仮設工事など | 原則として経費処理 |

| 修繕費 | 木工造作、塗装、クロス・シート工事など | 資本的支出か修繕費かで判定 |

| 少額減価償却資産 | 金物・ガラス工事、給排水衛生設備工事など | 取得価額に応じて処理 |

税務上の判定基準

内装工事費用の税務上の取り扱いは、資本的支出と修繕費に区分されます。

- 資本的支出:建物等の使用可能期間を延長させたり、価値を増加させる支出(減価償却資産として計上)

- 修繕費:現状を回復させるための支出(経費として処理可能)

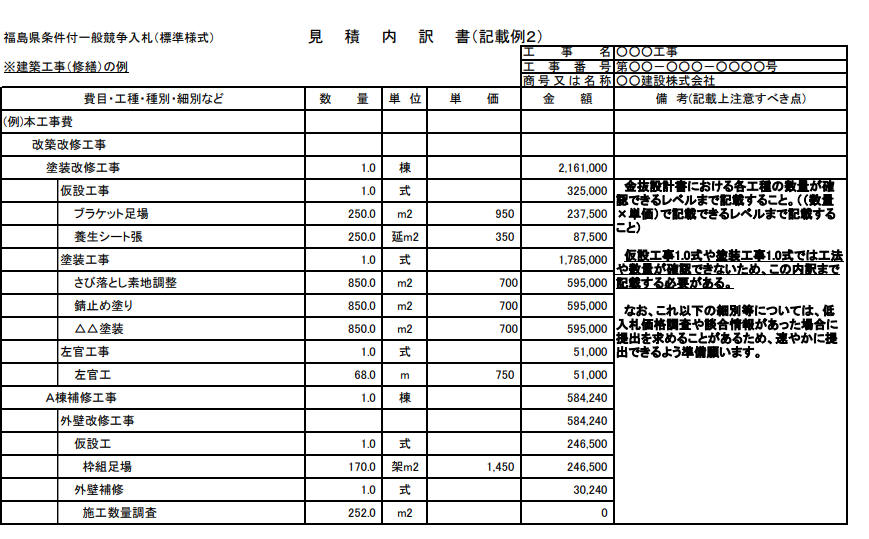

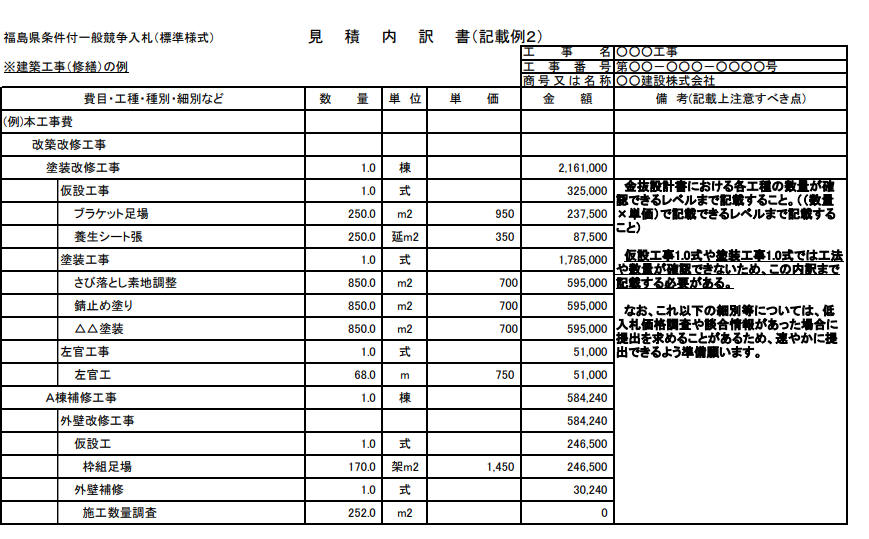

内装工事費用の按分計算手順

各工事を「共通経費」「修繕費」「少額減価償却資産」に分類します。

撤去解体工事(50,000円)、仮設工事(35,000円)、床仕上工事(60,200円)、諸経費(65,000円)を合計し、共通費用集計額(210,200円)を算出します。

修繕費(木工造作工事94,000円、塗装工事30,000円、クロス・シート工事212,000円)と少額減価償却資産(金物・ガラス工事195,000円、給排水衛生設備工事85,000円)を集計し、按分基準額(616,000円)を算出します。

各工事の金額 ÷ 按分基準額 × 共通費用集計額 = 按分額

例:木工造作工事の按分額 = 94,000円 ÷ 616,000円 × 210,200円 = 32,076円

各工事に直接関連する附随費用があれば加算します。例:クロス・シート工事には撤去費用18,500円、給排水衛生設備工事には撤去費用50,000円を加算します。

工事費用 + 按分額 + 附随費用 = 按分後合計

例:木工造作工事の按分後合計 = 94,000円 + 32,076円 + 0円 = 126,076円

按分後合計に対して消費税(10%)を計算し、最終的な仕訳計上額を求めます。

例:木工造作工事の仕訳計上額 = 126,076円 + 12,608円 = 138,684円

按分計算の具体的な数値例

実際の計算表に基づいた按分計算の例を見てみましょう。

按分計算の詳細表

| 工事名 | 分類 | 金額 | 按分額 | 附随費用 | 按分後合計 | 消費税 | 仕訳計上額 |

|---|---|---|---|---|---|---|---|

| 木工造作工事 | 修繕費 | 94,000円 | 32,076円 | 0円 | 126,076円 | 12,608円 | 138,684円 |

| 金物・ガラス工事 | 少額減価償却資産 | 195,000円 | 66,541円 | 0円 | 261,541円 | 26,154円 | 287,695円 |

| 塗装工事 | 修繕費 | 30,000円 | 10,237円 | 0円 | 40,237円 | 4,024円 | 44,261円 |

| クロス・シート工事 | 修繕費 | 212,000円 | 72,342円 | 18,500円 | 302,842円 | 30,284円 | 333,126円 |

| 給排水衛生設備工事 | 少額減価償却資産 | 85,000円 | 29,005円 | 50,000円 | 164,005円 | 16,400円 | 180,405円 |

按分計算におけるポイントと注意点

共通経費の扱い

撤去工事や仮設工事などの共通経費は、原則として経費処理が可能ですが、他の工事費用に按分することで、資産計上すべき部分と経費処理すべき部分を明確に区分します。

共通経費の例:

- 撤去解体工事

- 仮設工事

- 床仕上工事

- 諸経費(現場管理費や一般管理費など)

按分基準額の考え方

按分基準額は、共通経費を除いた工事費用の合計額です。この金額を基準に、各工事がどの程度の割合を占めるかを算出し、共通経費を各工事に適切に配分します。

工事の按分比率 = 当該工事金額 ÷ 按分基準額(共通経費を除く全工事費用)

附随費用の処理

特定の工事に直接関連する附随費用は、按分せずにその工事に直接加算します。例えば、クロス・シート工事に関連する撤去費用18,500円は、クロス・シート工事の附随費用として計上します。

消費税の計算

按分後の金額に対して消費税を計算します。この場合、消費税率10%を適用しています。

消費税計算の注意点:税込経理方式を採用している場合は、税込金額で計上します。一方、税抜経理方式の場合は、税抜金額で計上し、消費税額は別途「仮払消費税」として処理します。

少額減価償却資産と修繕費の会計処理

少額減価償却資産の処理

少額減価償却資産は、取得価額によって以下のように処理します。

| 区分 | 取得価額 | 処理方法 |

|---|---|---|

| 少額減価償却資産 | 10万円未満 | 全額経費処理可能 |

| 一括償却資産 | 10万円以上20万円未満 | 3年間で均等償却 |

| 中小企業特例 | 30万円未満 | 全額経費処理可能(年間合計300万円まで) |

| 通常の減価償却資産 | 30万円以上 | 法定耐用年数で償却 |

修繕費の処理

修繕費については、以下の判断基準で処理します。

| 区分 | 内容 | 処理方法 |

|---|---|---|

| 資本的支出 | 価値や機能を高める支出 | 資産計上して減価償却 |

| 修繕費 | 原状回復のための支出 | 全額経費処理可能 |

| 20万円未満特例 | 20万円未満の資本的支出 | 修繕費として経費処理可能 |

内装工事費用の仕訳例

修繕費として処理する場合の仕訳

※木工造作工事、塗装工事、クロス・シート工事の合計(消費税込み)

少額減価償却資産として処理する場合の仕訳

※金物・ガラス工事、給排水衛生設備工事の合計(消費税込み)

中小企業の少額減価償却資産特例を適用する場合

よくある質問(FAQ)

- 内装工事費用のうち、経費として計上できる基準はありますか?

-

内装工事費用の経費計上には以下の基準があります:①少額(10万円未満)の支出は全額経費処理可能、②20万円未満の資本的支出も修繕費として処理可能、③単なる現状回復のための修繕費は経費計上可能、④中小企業の場合は30万円未満の資産を年間合計300万円まで全額経費処理できる特例があります。なお、判断が難しい場合は、「形状・構造・能力などが明らかに向上したか」という点が資本的支出と修繕費を分ける重要な基準となります。

- 共通経費を按分せずに全額経費処理することはできますか?

-

税務上、共通経費(撤去工事や仮設工事など)を全額経費処理することは可能な場合もありますが、工事全体が資本的支出と修繕費に分かれている場合は按分するのが適切です。按分しないと、資本的支出に関連する共通経費まで経費処理してしまうことになり、税務調査で否認されるリスクがあります。適正な税務処理のためには、共通経費を各工事の金額比率で按分し、それぞれの工事に加算する方法が推奨されます。

- 消費税の課税事業者と免税事業者で内装工事費用の処理に違いはありますか?

-

はい、違いがあります。課税事業者の場合、消費税計算に税込経理方式と税抜経理方式があり、税込経理方式では消費税込みの金額で修繕費や減価償却資産を計上し、税抜経理方式では税抜金額で計上し消費税額は仮払消費税として処理します。一方、免税事業者の場合は消費税の納税義務がないため、支払った消費税も含めた税込金額で処理します。また、按分計算の際には、免税事業者の場合、消費税も含めた金額で按分し、課税事業者(税抜経理方式)の場合は税抜金額で按分するのが原則です。

- 内装工事と同時に固定資産を購入した場合、附随費用はどう処理すべきですか?

-

内装工事と同時に固定資産(例:空調設備や什器備品など)を購入した場合、その固定資産の取得に直接関連する附随費用(搬入費、設置工事費など)は、固定資産の取得価額に含めるべきです。具体的には、附随費用を個別に特定できる場合はその金額を、特定できない場合は合理的な基準(例:取得価額の比率)で按分して加算します。ただし、固定資産の取得に直接関連しない共通経費(仮設工事や撤去工事など)については、前述の按分計算を行い、各工事に配分します。

まとめ:内装工事費用の按分計算と会計処理のポイント

共通経費、修繕費、少額減価償却資産に分類

工事金額に応じた比率で按分計算を行う

特定工事に関連する附随費用を直接加算

少額減価償却資産特例など、有利な処理方法を選択

内装工事費用の按分計算は、税務上の適正な処理を行うために重要なプロセスです。工事内容を適切に分類し、共通経費を適切に按分することで、正確な会計処理が可能になります。特に中小企業は、少額減価償却資産の特例などを活用することで、税務上のメリットを得られる可能性もあります。

コメント