- 仮想通貨やNFTの取引で税金はいくらかかるの?

- 暗号資産の利益はどうやって計算すればいいの?

- 確定申告の具体的な手順を知りたい

- 税務調査のリスクを避ける方法が知りたい

2025年時点での仮想通貨・NFT取引に関する税金の取り扱いと確定申告方法を、初心者にもわかりやすく解説します。利益計算の方法から申告書の記入方法、よくあるミスまで徹底解説します。

ぜいむたん

ぜいむたん

仮想通貨・NFTの利益に対する日本の税法(2025年最新情報)

仮想通貨やNFTで得た利益は原則として「雑所得」として課税されます。日本の税法上、暗号資産(仮想通貨)の売買による利益は、基本的に「雑所得」として総合課税の対象となります。これは給与所得など他の所得と合算され、累進課税(所得が増えるほど税率が上がる方式)の対象になります。

総合課税の税率区分(2025年時点)

- 課税所得195万円以下:所得税5%(+住民税10%)

- 課税所得330万円以下:所得税10%(+住民税10%)

- 課税所得695万円以下:所得税20%(+住民税10%)

- 課税所得900万円以下:所得税23%(+住民税10%)

- 課税所得1,800万円以下:所得税33%(+住民税10%)

- 課税所得4,000万円以下:所得税40%(+住民税10%)

- 課税所得4,000万円超:所得税45%(+住民税10%)

仮想通貨で大きな利益を得た場合、高所得層では最大55%もの税率になることが国税庁により示されています。一方、所得が少なければ適用税率も低く、年間所得が330万円以下であれば所得税率10%(+住民税10%)といった低い税率で課税されます。

NFTの課税扱いも基本的には仮想通貨と同様です。NFT(非代替性トークン)で得た利益も基本的には課税対象です。国税庁は「NFTが暗号資産などの財産的価値を有する資産と交換できるものである場合、その取引は所得税の課税対象になる」と明言しています。

換金性のあるNFTを売買して利益が出れば課税されます。一方、換金性のないゲーム内アイテムのようなNFTの場合は課税対象外となる可能性があります。詳しくはタックスアンサーをご確認ください。

2025年の税制動向と将来予測

2025年時点では暗号資産およびNFTの個人所得は上記の通り総合課税(雑所得)として課税されますが、税制改正の議論が進んでいます。政府の与党税制改正大綱では、将来的に暗号資産の利益を株式やFXと同様の「申告分離課税」(一律20.315%程度)へ移行する検討事項が盛り込まれました。

条件が整えば暗号資産に対し「一律20%課税+損失繰越」の制度が導入される可能性がありますが、2025年現在ではまだ実現しておらず、実際に分離課税が導入されるのは早くても数年後(2025年度は見送り濃厚で、実現は2027年度以降とも言われます)と見込まれています。従って現時点では従来通り総合課税で申告する必要があります。

分離課税になるといわれてから大分経過しますが、なぜまだ総合課税なんですか?

税制を優遇するということは、投資を促進するということやから、規制をしっかりしてから分離課税にしたいみたいで、規制がまだ整備できとらんというのが金融庁の見方みたいや。

仮想通貨取引で課税対象となるケース

- 円などの法定通貨で仮想通貨を売却して利益が出た場合

- 仮想通貨同士を交換した場合(例:ビットコインをイーサリアムに交換)

- 仮想通貨で商品やサービスを購入した場合

- マイニング報酬やステーキング報酬を得た場合

- エアドロップでコインを取得した場合

利益の計算方法:取得価額と売却価額の求め方

仮想通貨やNFTの利益計算は一見複雑ですが、基本は「売却額(または交換時の時価)-取得額=利益」というシンプルな式です。以下では、取得価額と売却価額の具体的な計算方法について解説します。

取得価額(コスト)の算定

保有している仮想通貨やNFTごとに、購入に要した金額が取得価額となります。日本円で購入した場合はその支出額、他の暗号資産で購入した場合は購入時点の時価(円換算額)です。

複数回にわたって購入・取得している場合、どのように取得単価を計算するかがポイントになります。税務上認められている方法は主に「総平均法」と「移動平均法」の2種類です。

総平均法と移動平均法の違い

- 総平均法:1年間の全取引の購入総額を購入数量で割って平均取得価額を出す方法です。例えばその年に合計2BTC購入し計100万円支払っていれば、平均取得単価は50万円/BTCとなります。

- 移動平均法:購入の都度、その時点までの平均取得価額を再計算する方法です。買うたびにコストを加重平均して更新し、売却時点での取得単価を求めます。

個人の確定申告では基本的には総平均法を利用しますう。市販の仮想通貨損益計算ツール(CryptoLinc、Gtax、クリプタクトなど)は総平均法ベースで計算するものが一般的です。

自分で計算したい場合は、国税庁HPで計算シートを配布しとるから利用するとええで。

売却価額(売却収入)の算定

仮想通貨を売却した場合は売却によって得た金額が売却価額です。取引所で日本円に換金したならその受取金額、他のコインに交換したなら交換時の相手コインの時価(円換算額)が「売却価額」となります。NFTを売却した場合も同様に、売却対価として受け取った金銭や暗号資産の時価が売却収入です。

取引履歴を用いた計算

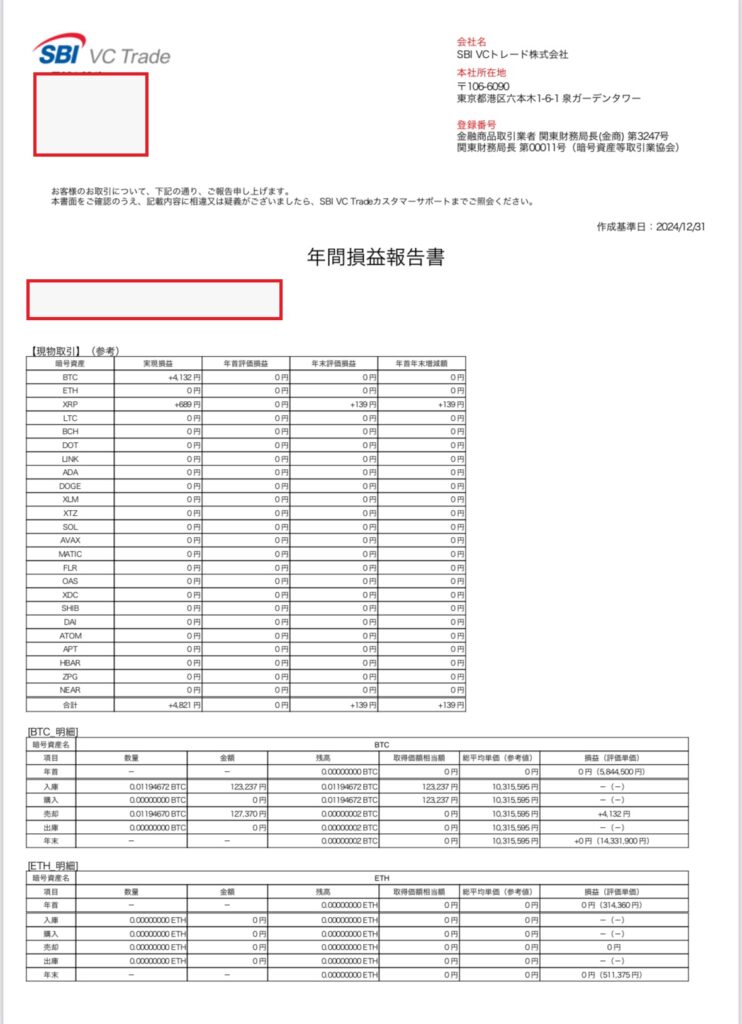

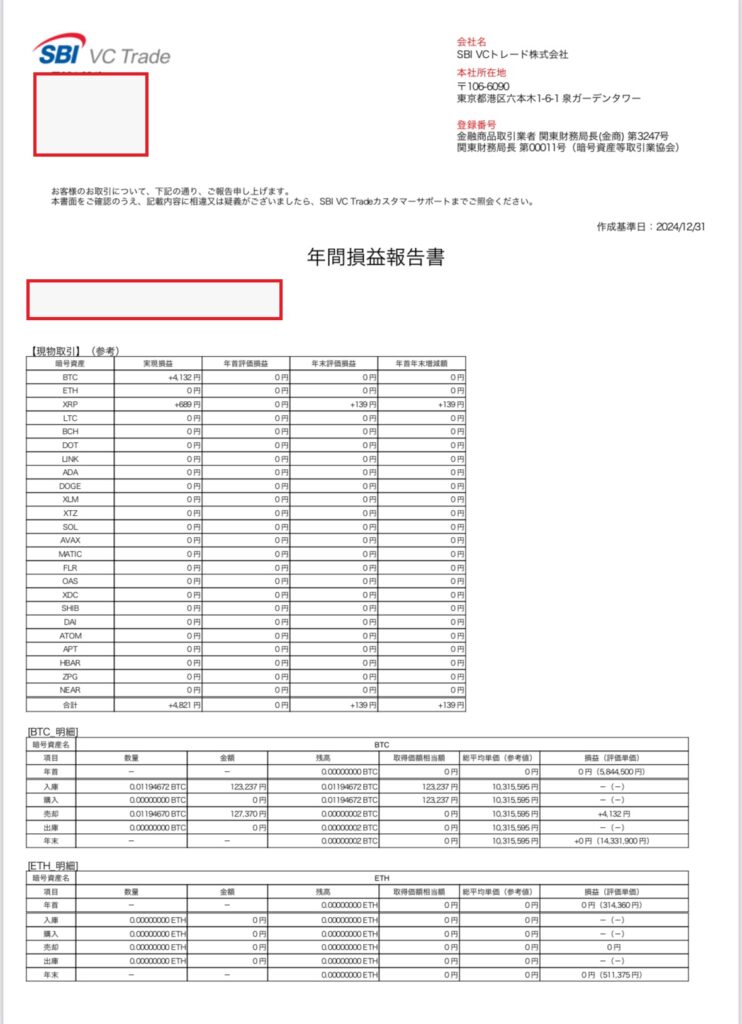

利益計算を正確に行うには、取引履歴(ログ)の収集が欠かせません。利用した暗号資産取引所から年間取引履歴をダウンロードし、取得日時・取得額・売却日時・売却額を一覧化しましょう。

日本の取引所やとこのような損益報告書を出せる場合があるで

複数の取引所を利用していたり、DeFiや海外取引所、個人間売買で取引した場合は、すべての履歴を統合して計算する必要があります。これは非常に煩雑な作業になるため、初心者の方は市販の損益計算ソフトや税理士のサポートを活用するのも良いでしょう。

損益計算の具体例

- 会社員Aさんの例:1月にBTCを0.5BTC(当時のレート300万円/BTC)購入、7月にBTCを0.3BTC(当時のレート400万円/BTC)売却、12月に残り0.2BTCを(レート350万円/BTC)売却。

総平均法による計算:平均取得単価は300万円/BTC。0.3BTC売却の利益は120万円-90万円=30万円。残り0.2BTCの利益は70万円-60万円=10万円。年間合計利益は40万円となります。 - 学生Bさんの例:趣味でデジタルアートを制作し、NFTマーケットで1点5万円相当のETHで作品を販売(手数料10%差引後4.5万円受取)。取得価額は0円なので、収入4.5万円がまるごと利益となります。

暗号資産の所得区分と税率の仕組み(総合課税 vs. 分離課税)

総合課税(雑所得)

仮想通貨やNFTの利益は、大半のケースで雑所得(その他の所得)として総合課税に含まれます。総合課税では給与所得や事業所得など他の所得と合算して課税され、所得額に応じて5%~45%の所得税率が適用されます(別途一律10%の住民税も課税)。

仮想通貨の利益はこの課税所得に加算されるため、他に収入がある人ほど高い税率帯に押し上げられる可能性があります。特にサラリーマンで本業収入がある方は、仮想通貨の利益がそのまま上乗せされる点に注意しましょう。

申告分離課税(金融所得課税)との違い

株式の譲渡益やFXの利益などは申告分離課税といって、他の所得と切り離して税額を計算する方式が取られています。これらは所得税15.315%+住民税5%で合計20.315%の一律税率です。

仮想通貨は現状この分離課税の対象ではなく総合課税ですが、将来的に分離課税へ移行する検討がされています。分離課税のメリットは、①高所得者でも税率20%前後に抑えられる、②損失繰越控除など投資上の救済措置が使える、といった点です。

事業所得として申告するケース

仮想通貨やNFTの取引を事業(営利を目的とした継続的行為)とみなせる場合、事業所得として申告することも可能です。事業所得も総合課税なので税率面では雑所得と変わりませんが、経費の幅が広がったり、青色申告特別控除(最大65万円)が使えたりするメリットがあります。

事業所得のメリット

- 必要経費の幅が広い:パソコンや通信費、関連セミナー代など、事業に必要な支出を幅広く経費計上できます。

- 青色申告特別控除:事前に青色申告承認を受けている場合、最大65万円の特別控除を所得から差し引けます。

- 損失の取り扱い:事業所得で生じた赤字は他の所得と相殺できますし、青色申告なら赤字を翌年以降3年間繰り越すことも可能です。

ただし、事業所得と認められるには営利性・継続性がある程度必要です。単発の売買や趣味的な範囲では税務署に事業とはみなされにくいですし、利益より損失が常態化している場合は事業として成立していないと判断されることもあります。

仮想通貨・NFTの損失は相殺できる?(損益通算・損失繰越)

同一年内の損益通算

仮想通貨やNFTの取引で複数の銘柄を扱っている場合、あるコインでの利益と他のコインでの損失は同じ雑所得内で相殺(通算)できます。確定申告では雑所得として利益と損失を合計した差額を申告します。

例えばビットコインで+50万円、イーサリアムで-30万円なら雑所得の計上額は+20万円となります。当然ですが損失が利益を上回れば課税所得はゼロになり、その年について税金は発生しません。

ただし、その損失を他の所得と通算すること(いわゆる損益通算)は原則できません。雑所得は給与所得や不動産所得などとは別枠扱いのため、たとえ仮想通貨で100万円損しても給与の所得税を減らすことはできないのです。

海外のFX取引所を使った場合には、海外FXの損益と損益通算できる場合があるで。

翌年以降への損失繰越

雑所得は赤字が出ても翌年以降に繰り越す制度がありません。例えば2024年に仮想通貨で50万円損失が出て、2025年に50万円利益が出た場合、2024年分の損は2025年に持ち越せないため、2025年の50万円利益に対してはそのまま課税されます。

これも雑所得の厳しい点で、株式や先物取引なら3年間の損失繰越が認められているのと対照的です。上述のように事業所得なら繰越可能ですが、個人の資産運用としての仮想通貨取引では繰越控除はできません。

「含み損を抱えている場合は年内に実現損を出して他の利益と相殺する」などの調整は可能ですが、年をまたぐとリセットされる点を押さえておきましょう。

損失が出た年の注意点

損益通算や繰越ができないため、損失が出た年は確定申告義務が無い場合が多いです。給与所得者の場合、副業の所得が年間20万円以下なら確定申告不要という基準があります(詳細は後述)ので、損失だけの年は副業所得0以下となり基本的に申告不要です。

仮想通貨・NFTの確定申告の手順・必要書類

暗号資産やNFTで利益が発生した場合、所定の条件を満たせば確定申告(所得税の申告)が必要です。初心者の方でもスムーズに申告できるよう、基本的な流れと準備すべき書類・ツールを解説します。

確定申告が必要か確認する

- 一般的な会社員の場合、給与以外の所得(副業所得)が年間20万円を超えると確定申告が必要になります。

- 給与所得が1か所からあり年末調整済みで、仮想通貨の利益が20万円超(20万1円以上)なら申告義務があります。

- フリーランスや複数収入がある人は原則全員申告義務者ですので、たとえ仮想通貨利益が少額でも申告が必要です。

利益計算と書類の準備

- 取引明細・計算書:取引所から取得した履歴や自作の計算表です。確定申告書への添付義務はありませんが、計算根拠として手元に用意しておきましょう。

- 確定申告書B様式:所得税の申告用紙です。給与所得がある人もない人も申告書Bを使います(A様式は給与・年金のみの人向けで雑所得の欄が無いため)。

- マイナンバーカード or ID:e-Taxで送信する場合はマイナンバーカードとICカードリーダライタ、またはスマホによる認証が必要です。

- その他関連書類:医療費控除や生命保険料控除など、他の所得控除の証明書があればそれも準備します。

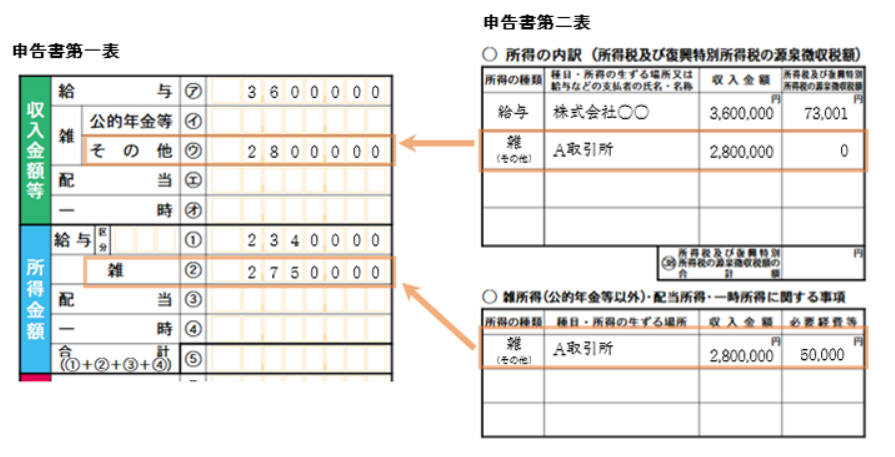

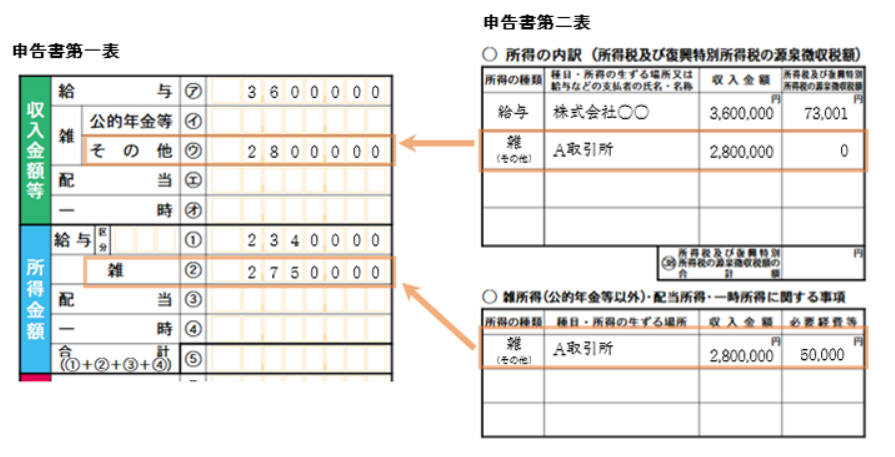

申告書の記入方法

- 申告書Bの第二表の雑所得欄に、計算した利益額を記入します。

- 仮想通貨・NFTの利益は「雑所得(その他)」の区分です。内訳欄には「○○取引による所得」等と簡単に明細を書き、金額を記載します。

- e-Taxの場合、画面の質問に答えていけば自動計算されます。

- 国税庁のFAQによれば「仮想通貨の計算書は添付不要」とのことなので、基本は申告書本体に最終金額だけ書けばOKです。

提出と納税

- 確定申告書は原則として翌年2月16日から3月15日までに提出します。

- e-Taxの場合は送信するだけで完了です。紙で提出する場合は税務署窓口へ持参するか郵送します。

- 提出後、所得税の納税期限も3月15日となっています。

- 銀行やコンビニ、クレジットカード、振替納税など様々な納付方法があります。

初めての確定申告で不安な場合、市販のクラウド会計ソフトを使うと便利です。例えば「freee確定申告」や「マネーフォワード確定申告」は、画面の案内に沿って数字を入力するだけで申告書類を自動作成できます。

freeeでは一部の仮想通貨計算サービスと連携して損益計算結果を取り込む機能も提供しています。

初心者が陥りやすいミスと国税庁からの注意ポイント

利益が出ていないと思い込んで未申告

- 「まだ円に換えていないから利益じゃない」と誤解し、申告しないケースが見られます。

- 仮想通貨同士の交換やNFT購入も課税対象になり得ることを強調しておきます。

- 例えばアルトコインに乗り換えただけでも、乗り換え前のコインに含み益があれば申告が必要です。

- エアドロップでタダでもらったコインも、受け取った時点で時価相当の収入として課税されます。

経費計上漏れ

- 仮想通貨やNFTの売買には手数料や関連経費がかかっています。

- 初心者は利益=売却額-購入額だけで計算しがちですが、売買手数料・送金手数料は経費として控除できます。

- NFTの場合、マーケットプレイスの手数料(例:OpenSeaの2.5%など)や、作品制作にかかった費用も必要経費になり得ます。

コインの取得価額を誤る

- 損益計算の要となる取得価額の計算ミスも多いです。

- 特に複数回購入した通貨を一部売却する際、どの購入分を売ったことにするかで利益が変わります。

- 日本の所得税では総平均法または移動平均法で計算しますが、この手法を統一しないと整合が取れません。

- 取引所ごとにしか明細を見ていないと、他所で買ったコインを移して売った場合に取得価額を0と計算してしまうミスも起こります。

税務調査とペナルティのリスク、そして回避方法

仮想通貨やNFTで利益を得た人の中には、「バレないだろう」と考えて無申告のまま放置するケースも見られます。しかし、税務当局は近年暗号資産取引に対する監視を大幅に強化しています。

税務調査の現状

国税庁は暗号資産取引を行う個人への税務調査を積極的に実施しており、令和5事務年度(2023年度)には仮想通貨の申告漏れ所得126億円を指摘したと報じられています。調査対象となった個人1件あたりの追徴税額(追徴課税)は平均で650万円超にも上ったとのことで、無申告や過少申告の代償がいかに大きいかがわかります。

情報把握の徹底

「申告しなくても取引所から税務署にバレることはないだろう」というのは誤りです。現在、国税局はほぼすべての国内仮想通貨取引所から年間取引データの提供を受けており、金額の大小にかかわらず全情報をデータベースでチェックしています。

取引所の口座にマイナンバーを紐付けている場合は特に補足しやすく、たとえ少額でも疑わしければ調査対象に入ります。「国内取引所は使わず海外取引所だけなら大丈夫」と思うのも危険です。近年は各国税務当局の情報交換も強化されており、日本の国税庁も海外取引所の取引情報を入手するための国際連携を進めています。

無申告・過少申告のペナルティ

- 延滞税:納付すべき税金を期限までに納めないと日割りで発生する利息のようなものです。年利は納期限から2か月間は7.3%程度、その後は9.3%程度と高率です。

- 無申告加算税:期限までに確定申告をしなかった場合に課せられるペナルティ税です。納める税額の50万円までは15%、50万円超部分は20%が加算されます。

- 過少申告加算税:申告はしたが所得を少なく申告していた場合に課せられます。追徴税額に対し10%(50万円超部分は15%)を加算。

- 重加算税:仮装隠蔽(意図的な脱税行為)があった場合に科される最も重い加算税で、35%(無申告の場合40%)が加算されます。

例えば申告漏れで100万円の税額が追徴となった場合、無申告加算税15%で15万円、延滞税も日数分かかります。過少申告で悪質となれば重加算税35%で35万円にもなります。ペナルティだけで数十万円という事態も現実に起きています。

税務調査リスク回避のポイント

- 期限内申告・納付:どんな理由があっても確定申告期限(通常3月15日)までに申告書を提出し、税金を納めましょう。

- 記録と証拠の保存:取引記録や計算書をしっかり残しておけば、税務調査で質問を受けても堂々と説明できます。

- 専門家に相談:金額が大きくなったり複雑な取引(DeFiや海外送金等)がある場合は、初めから税理士に依頼するのも有効です。

- 正直に申告する:「少額だからバレないだろう」「これくらい申告しなくても平気だろう」と考えないことです。

- 利益の一部を確保しておく:仮想通貨で大きな利益を得た年は、その時点で概算税額分を円で確保・預金しておくと、後で相場が急落しても納税に困らずに済みます。

- 仮想通貨取引所から国税庁に情報は提供されているのでしょうか?

-

はい、国内の主要仮想通貨取引所は国税庁に取引情報を提供しています。取引所の口座にマイナンバーを紐付けている場合は特に捕捉されやすく、たとえ少額でも疑わしければ調査対象に入る可能性があります。また、国際的な税務情報交換により、海外取引所の情報も徐々に共有されるようになっています。

- 暗号資産の税制はこれから変わる可能性がありますか?

-

はい、暗号資産の税制については変更の議論が進んでいます。政府は将来的に現在の総合課税(雑所得)から、株式やFXと同様の申告分離課税(一律20.315%)への移行を検討しています。この変更により高所得者の税負担が軽減され、損失の繰越控除も可能になる見込みですが、2025年現在ではまだ実現しておらず、導入は2027年度以降になると見られています。

- 仮想通貨で損失が出た場合も確定申告は必要ですか?

-

損失のみの場合、一般的には確定申告の義務はありません(給与所得者の場合)。しかし、住民税の申告は必要になる場合があります。また、取引記録を保存する観点から、損失があっても申告しておくのが望ましいという考え方もあります。損失の申告をしておけば、将来の税務調査の際に取引履歴の説明がしやすくなるメリットもあります。

まとめ:仮想通貨・NFTの確定申告ポイント

仮想通貨の売買益、交換益、エアドロップやマイニング報酬など、経済的利益を得た場合は課税対象

1年間の全取引履歴を集め、総平均法または移動平均法で取得価額を計算し、利益を算出

確定申告書B様式の雑所得欄に利益を記入。e-Taxや会計ソフトを活用して効率的に

期限内(2/16~3/15)に提出と納税を完了させる。記録は7年間保存

2025年現在、暗号資産の税制は改正の過渡期にありますが、初心者の皆さんはまず現行ルールでしっかり申告し、今後の有利な制度変更に備えて知識をアップデートしていきましょう。

コメント